Daňová sústava Slovenskej republiky je neoddeliteľnou súčasťou financovania verejných služieb a rozpočtu. Tento článok prináša prehľad o štruktúre daní na Slovensku, vysvetľuje rozdiely medzi priamymi a nepriamymi daňami a poskytuje praktické informácie o povinnostiach daňovníkov. Oboznámte sa so základnými typmi daní a ich významom pre fungovanie štátu aj jednotlivcov.

Úvod

Daňová sústava tvorí neoddeliteľnú súčasť hospodárskeho systému každého štátu a predstavuje komplexný mechanizmus vyberania finančných prostriedkov pre verejný sektor. Na Slovensku sa dane delia na priame a nepriame, pričom každý typ má svoje špecifiká a význam pre štátny rozpočet. Tento článok si kladie za cieľ poskytnúť prehľad štruktúry daňovej sústavy, jej legislatívnych východísk a uplatnenia v praxi.

Priame dane: Základný pilier osobných a firemných záväzkov

Priame dane sú vyberané priamo od daňovníkov a súvisia s ich príjmom alebo majetkom. Na Slovensku patria medzi najčastejšie priame dane:

Daň z príjmov fyzických osôb – Táto daň je základným nástrojom financovania verejných výdavkov zo strany jednotlivcov. Fyzické osoby podávajú každoročne daňové priznanie, ktoré odráža ich celkové príjmy za dané obdobie. Sadzba dane sa líši podľa výšky príjmov, čím sa zachováva progresivita zdanenia.

Daň z príjmov právnických osôb – Právnické osoby, teda firmy a spoločnosti, sú tiež povinné odvádzať daň zo svojich ziskov. Výpočet tejto dane závisí na zisku spoločnosti, ktorý sa stanovuje po odpočítaní oprávnených nákladov.

Daň z nehnuteľností – Miestna daň, ktorá sa vzťahuje na vlastníkov nehnuteľností, zahŕňa budovy, byty, pozemky a ďalšie stavby. Táto daň patrí medzi stabilné príjmy miestnych samospráv.

Príklad: Fyzická osoba, ktorá v danom roku dosiahne príjem z prenájmu nehnuteľnosti, musí zahrnúť tento príjem do svojho daňového priznania. Výška dane závisí od príslušných sadzieb, ktoré môžu byť ovplyvnené rôznymi úľavami, napríklad na základe rodinného stavu alebo výšky príjmov.

Nepriame dane: Dôležité pre spotrebiteľov aj podnikateľov

Nepriame dane sa vzťahujú na spotrebu tovarov a služieb. Predajcovia, ktorí predávajú tieto tovary, odvádzajú daň štátu. Medzi najdôležitejšie nepriame dane na Slovensku patria:

Daň z pridanej hodnoty (DPH) – DPH je základnou nepriamou daňou v rámci spotrebného reťazca. Platiteľmi tejto dane sú všetci spotrebitelia tovarov a služieb, no povinnosť odviesť daň má predávajúci. Základná sadzba DPH robí 23 %, znížené sadzby potom 19 % a 5 %

Spotrebné dane – Tieto dane sa vzťahujú na konkrétne druhy výrobkov, ako sú minerálne oleje, alkohol, tabakové výrobky či elektrina. Spotrebné dane sú zavádzané s cieľom regulovať spotrebu týchto výrobkov a zároveň zvýšiť príjmy štátu.

Príklad: Pri kúpe osobného automobilu si spotrebiteľ zaplatí okrem samotnej ceny aj DPH, ktorú predajca následne odvedie štátu. Zároveň, ak ide o automobil s vysokou spotrebou paliva, môže byť konečná cena ovplyvnená aj vyššími spotrebnými daňami na palivá.

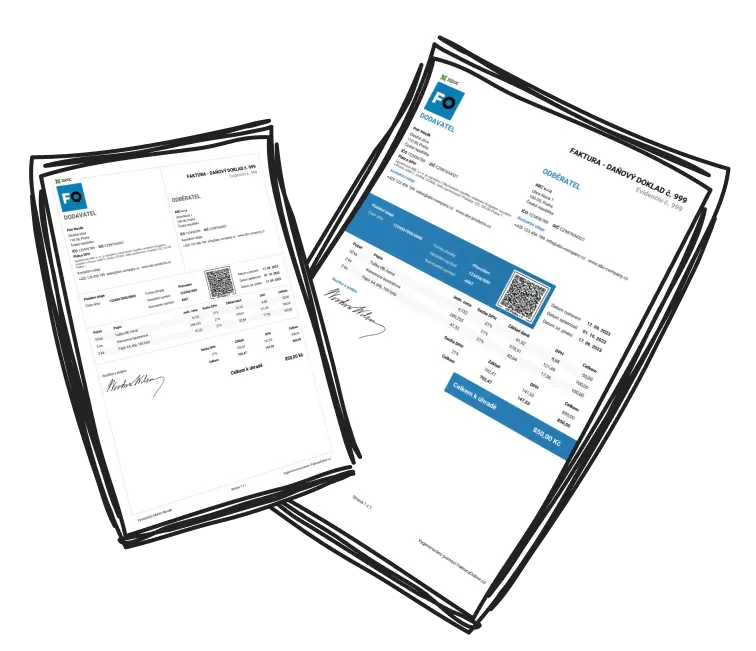

Daňové priznanie: Povinnosť každého daňovníka

Každý daňovník, ktorému vznikla povinnosť podať daňové priznanie, je povinný ho podať do 31. marca nasledujúceho roka. Priznanie je možné podať osobne na príslušnom daňovom úrade alebo elektronicky prostredníctvom portálu Finančnej správy SR. Pri osobnom podaní si daňovníci musia uschovať potvrdenie o podaní priznania. Pre tých, ktorí potrebujú viac času, existuje možnosť odkladu podania daňového priznania na základe oznámenia daňovému úradu.

Príklad: Ak fyzická osoba podnikajúca ako živnostník nemá pripravené všetky podklady pre daňové priznanie do konca marca, môže požiadať o predĺženie termínu na podanie priznania, čo jej umožní získať ďalšie mesiace na jeho správne vyplnenie.

Záver

Daňová sústava Slovenskej republiky je komplexným systémom, ktorý zaisťuje nielen financovanie štátnych a miestnych rozpočtov, ale tiež napomáha k regulácii spotreby a podpore sociálnej spravodlivosti prostredníctvom progresívneho zdanenia. Vzhľadom na rôznorodosť daní, ako priamych, tak aj nepriamych, je nevyhnutné, aby fyzické aj právnické osoby pravidelne sledovali legislatívne zmeny a svoje povinnosti voči daňovým úradom.

Ak chcete podrobnejšie pochopiť, ako daň z príjmu ovplyvňuje fyzické osoby a aké možnosti optimalizácie sú k dispozícii, prečítajte si náš článok o Dani z príjmu.